瑞郎和日元以及特定状况下的美元在外汇市场中被称为避险货币。美元及美国无时无刻都在媒体的聚光灯下;日本作为亚洲国家,衰落的30年和政治新闻早已让人耳闻目染。相比之下,瑞士和瑞郎就显得默默无闻。提起瑞士,脑海里的第一印象无外乎手表,银行,黄金等等。本期Pepperstone文章,带你了解瑞郎

瑞郎怎么就成了避险货币?

在前期文章《避险资产是什么,避险就高枕无忧了吗?》中,提到避险货币的成因上,市场心理起了重要作用。当一代又一代交易员被告知日元瑞郎是避险货币时,在发生短期突发恐慌时,人们就会倾向于买入瑞郎和日元。很多时候,甚至资本回流日本和瑞士的量和平日相比都没有明显变化。货币稳定性是一个货币可以被作为避险货币的基础。像俄罗斯卢布今年大起大落的表现是不适合作为避险货币而是投机货币。瑞郎的稳定是多种因素共同作用的结果,包括瑞士政治稳定的历史、强大的法治、对外事务的中立立场等。

(美元兑瑞郎过去1个月/3个月/6个月/一年波动统计)

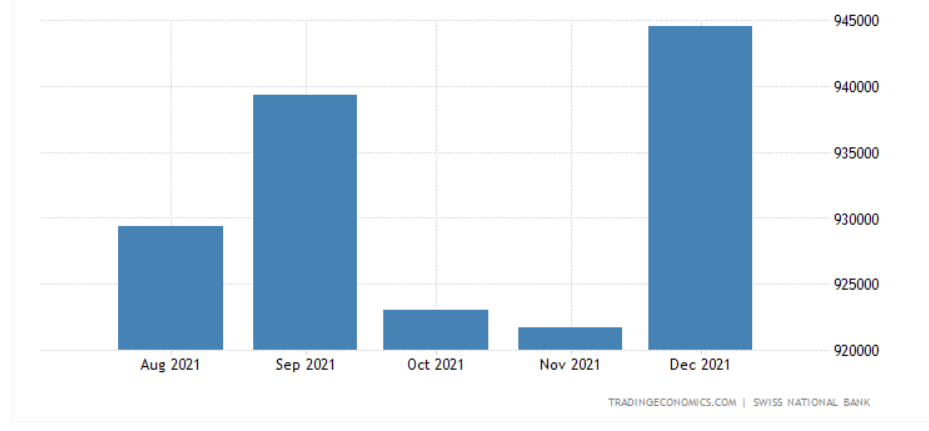

在瑞士的金融体系里,瑞郎主要是用来存的,而不是用来对外贸易的。例如到 2021 年,瑞士央行已经积累了 1.02 万亿美元的外币(折合九千多亿元瑞郎),相当于瑞士GDP的130%左右。

(以瑞郎计算的瑞士外汇储备)

忽然变卦的瑞士央行

二十一世纪跨入第二个十年的时候,欧元区的笨猪四国葡萄牙、意大利、希腊、西班牙无法还债,爆发了债务危机,促使欧元不断贬值。

欧洲的投资者纷纷涌入,将资金转移至瑞士,大大提升了瑞士法郎的避险需求,是的瑞郎相对欧元快速升值。

(2011年第二季度,欧元兑瑞郎快速下跌)

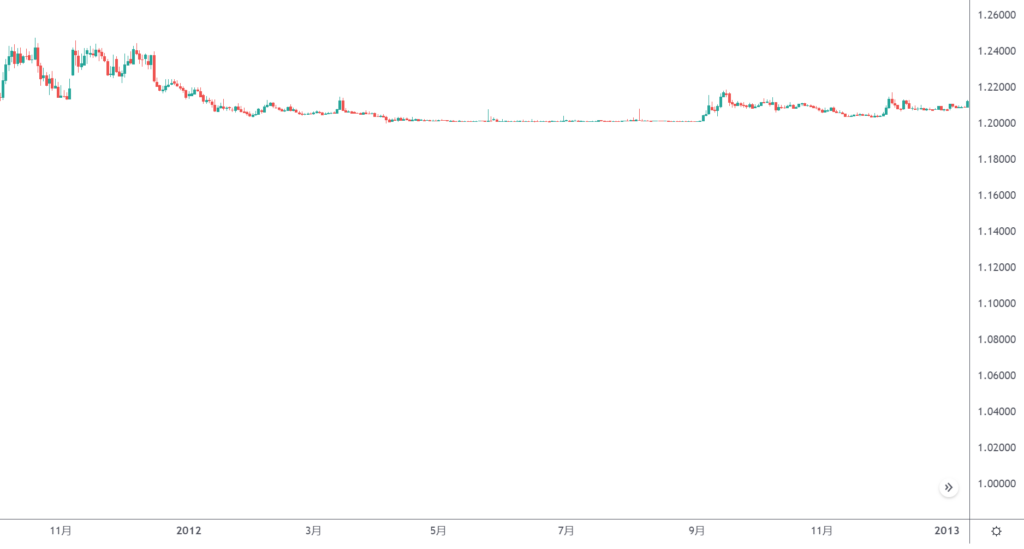

瑞士央行一看,瑞郎不断升值,那以后瑞士手表等行业出口以及入境旅游可怎么办? 于是2011 年 9 月,瑞士央行将瑞郎与欧元挂钩,将固定汇率定为 1.2000 瑞士法郎/欧元。如果仅仅是口头挂钩那是不行的,作为措施,瑞士央行在市场上卖出瑞郎,买入欧元,直白地进行外汇干预。

(汇率挂钩期间的欧元兑瑞郎)

2015 年 1 月,瑞士央行突然取消挂钩并允许货币浮动,对股票和外汇市场造成严重破坏。瑞士股市大幅下挫,而瑞士法郎兑欧元汇率在几分钟内飙升了约 25%-30%。瑞士央行再一次震惊了金融圈。美联储加息减息还有一个预期,还会有官员讲话释放信号。好家伙,瑞士央行直接突然袭击,说挂钩就挂钩,说脱勾就脱钩。

(汇率脱钩期间的欧元兑瑞郎)

加息路上,瑞士央行终不做独行侠

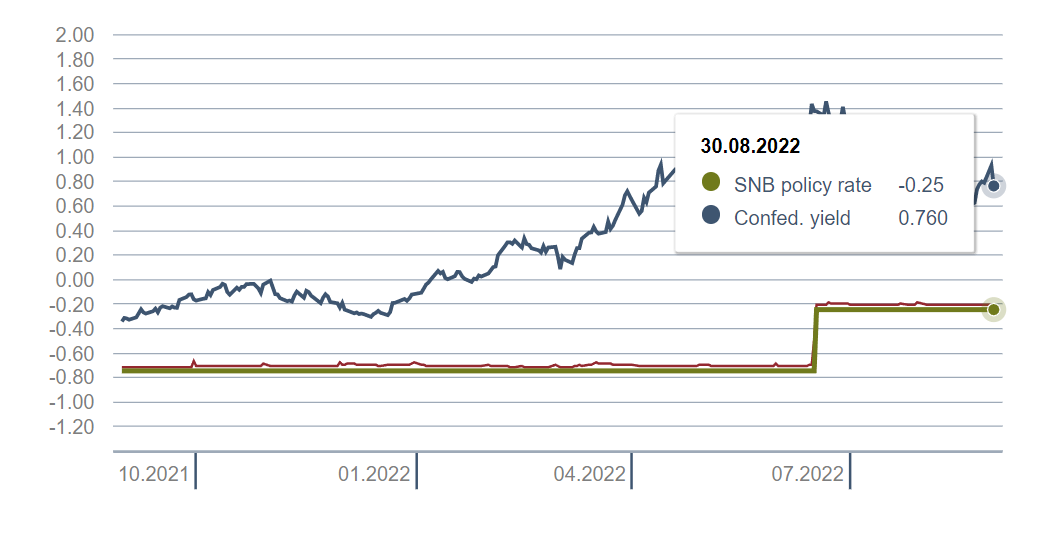

在主流的七大货币当中,目前仅剩日元背后的央行没有加息。瑞士加息的步伐先欧元区一步。在2022年6月的季度议息会议中宣布将政策利率上调50个基点,至-0.25%,并表示可能需要进一步收紧政策。一直以来总是说瑞郎被高估的行长乔丹改口称其不再被高估。不过瑞士央行可是公开表示了必要时积极参与外汇市场:未来如果瑞郎走弱,瑞士央行将考虑出售外汇资产。如果瑞郎过度升值,瑞士央行也准备干预。瑞士央行动了,瑞士的行业银行也开始行动。以往瑞士的商业银行会对百万资产认识收取利息(对,是收取,不是支付),但从2022年7月之后,以瑞士信贷银行为例,不再向私人客户收取以瑞士法郎计价的账户结余费用。

结语:在今年剩下的月份,甚至还可以预期瑞士央行将告别负利率;倘若届时欧洲依旧陷入能源危机里,那么对于EUR/CHF来说,或许也得承受寒冷的冬天了。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

特朗普 2000 亿美元 MBS 购买计划:短线地产反弹,长线风险加码

特朗普大手笔购 MBS:房贷利率下行短期刺激房地产与股债市场,但系统性风险和执行不确定性仍存。

黄金展望:地缘冲突激活避险买盘,非农报告成本周焦点

近期拉美地缘冲突短期推升黄金避险需求,本周黄金跳空高开测试$4,400关键关口,同时交易员将关注美国12月ISM PMI及非农就业报告,多重因素可能左右2026年开年走势。

2026 年如何交易黄金:结构支撑下的中枢上移

2026 黄金展望:央行持续购金、美元与利率走势、地缘政治及ETF资金流支撑金价,中枢有望上移,理性灵活布局仍是关键。

原油再创新低:供应过剩主导,短期难寻利多!

原油持续下跌,布伦特跌破60美元,美油触及2021新低。全球供应过剩、需求疲软及地缘风险回落成为油价主要压力,短期市场偏空格局明显。

黄金展望:多头突围、波动放大,美国数据与央行决议成关键变量!

美元走弱、央行购金与地缘风险支撑下,黄金强势上攻并突破 $4,300,但美联储鹰派声音短期抑制行情。本周美国非农、CPI及全球央行利率决议或将加大年底黄金波动,交易员需留意风险控制。

AI 中场时刻:谷歌与阿里生态塑造中美竞赛格局

2025 年底,AI 市场进入中场阶段,谷歌 Gemini 3 与阿里千问爆款引关注。中美竞速格局下,全栈闭环企业表现稳健,政策、资金和用户数据驱动短期交易机会与长期投资潜力。