澳大利亚第四季度CPI同比增长4.1%,修剪均值指标同比增长4.2% – 这两者都明显低于经济学家的中值预测,而且重要的是低于澳洲联储对两个指标均为4.5%的预测。

我们还看到更即时的月度(12月)CPI数据增长3.4%;同比改善了90个基点,距离2%到3%的目标区间仅有40个基点。

下周的澳洲联储会议临近,声明的语气应该反映银行看到通胀朝着目标前进,但他们也将明确表示现在不是欢呼胜利的时候,还需要做更多的工作。

核心通胀低于其现金利率这一事实将使澳洲联储感到振奋 – 因为我们首次自2016年以来实现了正实际现金利率 – 这对于Bullock等人来说是一个虽小但值得庆祝的胜利。

由于核心和广义CPI都明显低于11月货币政策报告的预测,我们质疑他们对2024年6月和12月CPI的预测是否会进行调整,目前这两者分别为4%和3.5%。因此对这些估计的任何修正都可能会导致利率期货和由此延伸的澳元和AUS200指数产生一些显著波动。

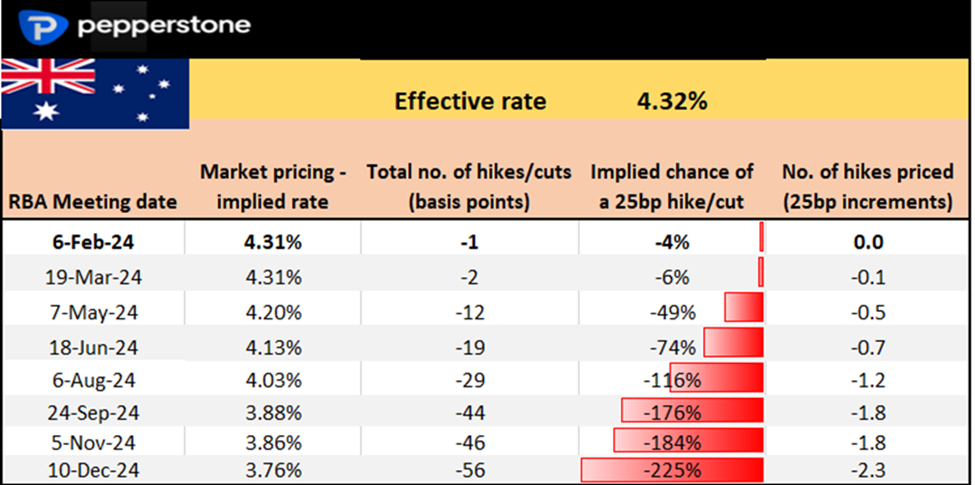

澳大利亚经济数据近期普遍低于市场共识预期,因此预期的澳洲联储政策定价 (通过利率期货)在今天的CPI数据中已经得到了部分验证。从澳大利亚利率期货来看,市场不认为在2月或3月的澳洲联储会议上会有25个基点的降息机会,而且如果有的话,澳洲联储在这些会议上的声明需要为降息打下基础 – 尽管指导方针的语气将取决于数据。

澳大利亚30天利率期货定价

尽管通货紧缩很大程度上是由可交易商品推动的,但确实有在五月进行25个基点降息的可能性,市场对此定价为50% – 基本上是在抛硬币。我们预计年底前将有两次 25 个基点的降息。

关注澳联储行长 Bullock

Bullock行长将于下周五(09:30 AEDT)发表讲话,尽管她的讲话时间在澳洲联储会议声明和货币政策报告之后(都在周二 14:30AEDT),但她的言论将受到密切关注,并将影响利率定价,从而影响澳元。我认为届时我们将对未来潜在政策宽松的时间表有一个相当清晰的了解。

Bullock行长的任务很简单 – 完美地安排降息的时间。显然,这说起来容易,原则上却难以做到。但如果我们关注资本市场,会看到潜在政策错误的风险很小,且ASX200指数创下历史新高,银行股和受消费者影响的股票表现强劲。澳元1个月的隐含波动率处于12个月的低点,而澳大利亚房地产市场没有太多的担忧。

我认为这是一个基于季度核心通胀来制定政策的问题 – 它是一头行动缓慢的野兽,显然是一个滞后指标,事实上距离目标还有120个基点,感觉Bullock行长可能会继续坚持当前的政策。市场将更加重视月度CPI数据。

我还考虑到央行讲话的频率,而在这方面,澳大利亚联储、欧洲央行和美联储有很大的不同 – 在澳大利亚,我们根本没有像其他国家那样几乎每天都有央行官员发表演讲,澳洲联储的演讲之间通常间隔较长。这是相当令人耳目一新的,但在这样的时期,考虑到对有关政策几乎实时的评论,了解每位成员的立场可能很有用。

无论如何,市场发表了看法 – 5月降息的大门打开,但相对于美联储、欧洲央行和其他G10央行,宽松将是渐进的。我们还看到澳洲联储现金利率的下限定价为3.5%,因此大致上四次25个基点的降息被定价为“终点”水平。

澳洲联储不会试图跟上美联储的步伐,他们将根据自己的特点工作,并专注于他们的经济体系 – 无论如何,CPI的轨迹表明我们将加入降息的行列,而至少从市场的信息来看,“软着陆”似乎是更有可能的结果。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

特朗普 2000 亿美元 MBS 购买计划:短线地产反弹,长线风险加码

特朗普大手笔购 MBS:房贷利率下行短期刺激房地产与股债市场,但系统性风险和执行不确定性仍存。

黄金展望:地缘冲突激活避险买盘,非农报告成本周焦点

近期拉美地缘冲突短期推升黄金避险需求,本周黄金跳空高开测试$4,400关键关口,同时交易员将关注美国12月ISM PMI及非农就业报告,多重因素可能左右2026年开年走势。

2026 年如何交易黄金:结构支撑下的中枢上移

2026 黄金展望:央行持续购金、美元与利率走势、地缘政治及ETF资金流支撑金价,中枢有望上移,理性灵活布局仍是关键。

原油再创新低:供应过剩主导,短期难寻利多!

原油持续下跌,布伦特跌破60美元,美油触及2021新低。全球供应过剩、需求疲软及地缘风险回落成为油价主要压力,短期市场偏空格局明显。

黄金展望:多头突围、波动放大,美国数据与央行决议成关键变量!

美元走弱、央行购金与地缘风险支撑下,黄金强势上攻并突破 $4,300,但美联储鹰派声音短期抑制行情。本周美国非农、CPI及全球央行利率决议或将加大年底黄金波动,交易员需留意风险控制。

AI 中场时刻:谷歌与阿里生态塑造中美竞赛格局

2025 年底,AI 市场进入中场阶段,谷歌 Gemini 3 与阿里千问爆款引关注。中美竞速格局下,全栈闭环企业表现稳健,政策、资金和用户数据驱动短期交易机会与长期投资潜力。