就算是顶尖的专业投资人,也知道适时止损,退出投资承认错误的必要性。知难而退,可以适可而止。而对于零售交易者而言,无论是日内短线还是持仓多日的中长线布局,止损都应该是任何成功交易过程的支柱。

止损实际上是市价挂单

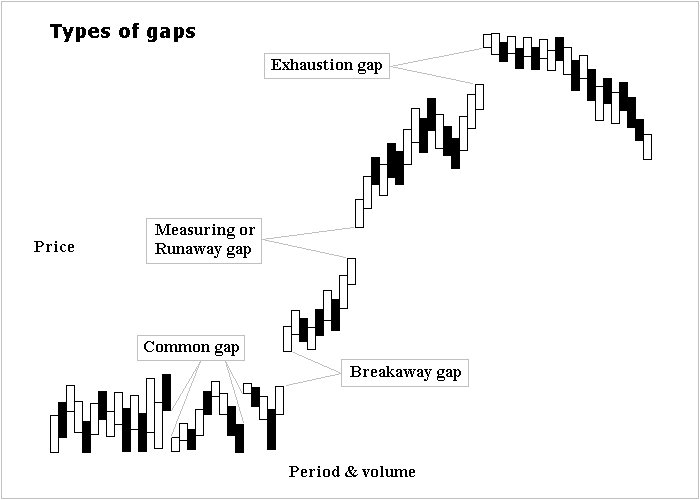

如果标的价格交易到达并击穿指定的止损水平,则终端将向市场发送订单以现行价格平仓。这里可以看到止损是通过击穿价格水平来确定发送平仓信息的时间。当价格波动频繁且发生跳空时,止损也会发生滑点,导致损失有所扩大。因此,作为风险管理工具,设置止损可以限制交易亏损空间,但是这种限制在特殊时期仍存在理想和现实的偏差。例如那些在规模或流动性不足期间进行的交易,或者围绕新闻和数据公布的瞬间(赌数据)开展布局时,价差通常会扩大,发生滑点。

由此看来止损至关重要,尽管止损不总令人满意,但是不设置止损却让人胆战心惊。

以下是小编分享的10条止损戒律,每个交易者都有自己的一套原则,甚至有些交易者不使用止损就可以获利,但是知道止损戒律总比不知道的好。

1.有人说“止损代表错误的离谱程度”?

但更重要的是,开仓价到到止损点的距离代表了投资者愿意在任何一个头寸中承担的风险水平。事先明确了潜在的损失,做好了最坏的准备,可以为整体的策略打下基础。

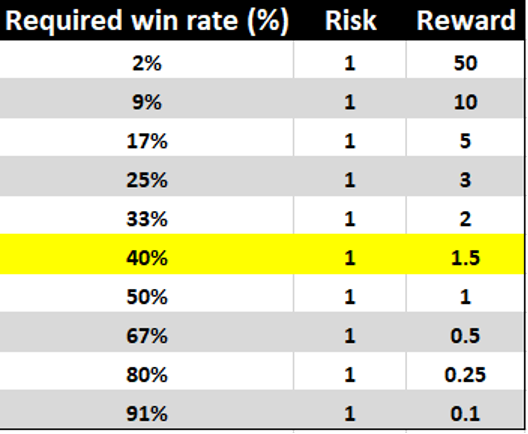

2.如果提前知道了潜在风险,就可以可以专注于理想的利润目标或期望的回报。

这种回报变化取决于策略—如剥头皮可能以高赢率为目标,但回报/风险的比例很差。趋势和震荡短线交易者(持仓4小时之内)可能专注于实现大于1.5 倍 回报/风险的比例,但只有35%到40%的胜率。无论哪种方式,了解自己的风险是关键。

3.不要仅仅因为价位看起来很明显,就盲目地在之前的低点下方或者高点上方设置止损。

事实上,止损应该是动态的,与产品的波动性相关。如果交易的时间范围内看到波幅扩大,那么止损需要设置在离入场更远的位置。如果交易时间范围内波幅较低(相对于最近的数据),可以设置更严格的止损。

4.手动交易者,尤其是那些在较长时间框架内活跃的交易者,可能会考虑在收盘价高于/低于特定止损水平时,以下一个蜡烛图的开盘价退出交易。

这样使用时机止损,而不是价格止损会带来风险。但是如果能保持对于盘面的时刻关注,这种方法可以很好的预防假突破和下影线的干扰。下图是一个很好的例子——价格在 3 月 31 日创下了更低的低点,但收盘时已经回升远离低点,并在接下来的 44 天内继续上涨 14.2%。

(来源:Tradingview)

5.每笔订单的止损点数不一样也是可取的,因为仓位规模可能不同。

6.在给定止损金额的情况下,仓位所承担的风险程度限制了仓位的大小。止损点数越大,头寸规模越小,反之亦然。正确的头寸规模是让交易者知道自己几斤几两的重要参考。

7.我们可以通过应用ATR、ROC、标准差、Keltner 或布林带等指标来评估波动率和变动。还有许多其他方法可以衡量价格范围,例如ICH云图等。可以利用加载在图表中的技术指标值作为止损的依据。

8.不要纠结于被激活的止损。亏损是一个简单的交易事实。学会接受失败,意识到这一次你没有失去算力量,还有东山再起的机会。

9.快速限制亏损是相对简单的。对于手动交易者而言,困难的部分是持有并从盈利交易中获取最大收益。

10.永远不要变相扩大止损。有的人害怕止损被触发,在下跌行情当中的多头仓位止损不断地下移,这其实是自欺欺人的做法。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

铜价触底反弹:金银之外的潜力资产

随着供应紧张加剧,以及新能源和 AI 数据中心需求快速增长,铜价潜力日益凸显。金银多头集中,铜有望成为贵金属之外值得关注的结构性成长资产。

黄金何时站上5,000 美元?三大因素值得留意!

2026 年开局三周,黄金连续突破 4700、4800 美元,再创新高。市场关注:黄金何时冲击 5000?避险需求、制度不确定性和降息预期将成为关键推动力。

“高市交易”回归:日经指数短线上涨,关注债务风险!

高市交易回归提振日股短期上涨,但财政债务压力、日元波动及盈利兑现节奏仍是潜在风险,股市能否持续上涨仍待观察。

黄金展望:价格直指$4,700,警惕波动加剧!

黄金再创历史新高,地缘政治风险与美联储人事不确定性推升避险需求。短期金价最小阻力路径仍向上,但多头拥挤、TACO 风险与政策变数或放大波动。

谷歌市值突破 4 万亿美元:AI 战略与 Gemini 生态重塑未来

1月12日,谷歌市值突破4万亿美元。苹果合作Gemini、广告生态整合及云服务成本优势,凸显谷歌AI战略、生态护城河与长期增长潜力。

黄金展望:价格挑战$4,600,关注美国CPI与零售

黄金一度站上$4,600,刷新历史高点。地缘风险升温、美国非农疲软及央行购金支撑金价,本周关注美国CPI和零售销售,或引发黄金波动。