阿里巴巴将于11月25日盘后公布2026财年第二季度业绩。作为中国科技板块最受关注的龙头企业之一,阿里今年以来股价已经上涨超过140%,明显跑赢港股和美股整体表现。然而,在近期全球科技股普遍回调的背景下,阿里股价自10月初触及192美元年内高点后也不可避免地承压回落。

面对高估值与市场对AI泡沫的担忧,交易员对阿里本次财报的关注点不仅在于“能否继续讲好AI故事”,更在于“此前的大规模投入是否正在逐步转化为可持续的收入和盈利能力”。这将直接决定市场是否愿意继续给予估值溢价,也将成为支撑股价进一步表现的核心因素。

财务预期偏保守:营收稳健,但利润承压

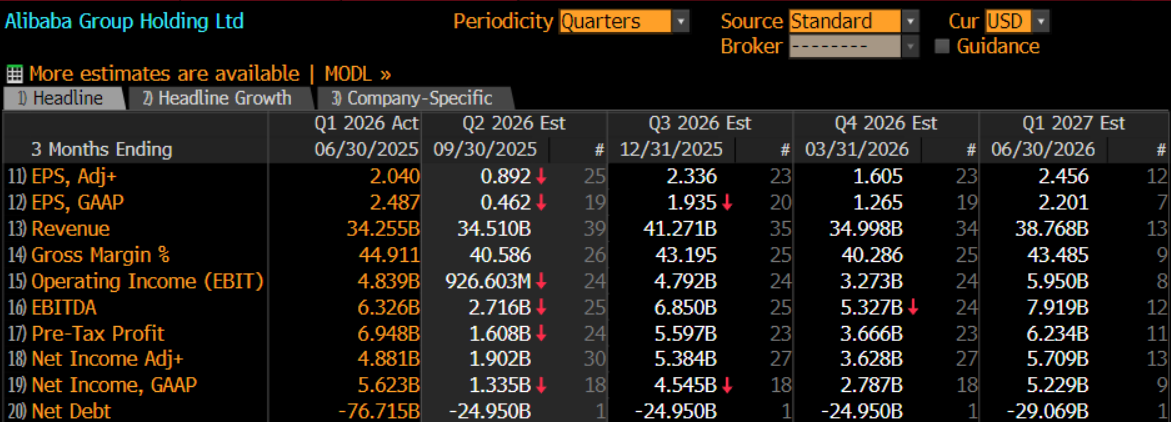

针对本季度财务表现,市场普遍预期阿里巴巴Q2总收入约为345亿美元,同比增长约4.6%,仍维持低个位数增长水平。与此同时,调整后每股收益(EPS)和净利润预计将分别下滑57%和63%,显示短期盈利能力较上一季度明显承压。

这一情形从根本上源于阿里在即时零售(闪购)与AI云端的大规模投入:前者以补贴换市场份额,后者以资本开支与费用化研发铺算力与模型能力。这种“以短期利润换取长期竞争力”的策略,短期内必然压缩利润空间,但并不等于基本面恶化。

在我看来,盈利承压本身并非风险点,市场更关注的是这些投入是否换来了足够强的业务动能。交易员可以留意以下三方面信号:

– 电商主业在闪购与营销投入后的GMV与用户留存等指标是否真正改善;

– 云业务的外部收入与企业端商业化是否开始出现毛利率、合同规模的可见性提升;

– 管理层对于即时零售亏损收窄的节奏部署是否具有可执行性。

若这三项中至少两项交出正面信号,即便EPS仍被一次性投入压低,市场也可能把焦点从“当季亏损”转向“未来增长的可持续性”。

短期看信号,长期看路径

总的来说,阿里巴巴本次财报发布很可能出现“营收稳健、利润短期受压”的组合。围绕市场关注的AI交易主题,如果阿里云在财报电话会上能清晰传递几个关键信号——客户需求是否回暖、AI产品是否已有实际变现案例、成本结构是否有所改善、海外扩张是否加速布局——都可能促使市场重新评估其成长潜力。

对于交易员而言,阿里的财报影响主要可能通过三条路径传导至市场:

首先,如果财报显示电商业务稳住基本盘、云业务开始显现可见性,同时即时零售亏损出现拐点,市场情绪可能得到明显提振。此时,ETF和量化资金可能被动回补空头头寸,推动股价在短期内企稳。

其次,阿里在港股的权重较高,直接影响恒指科技指数的波动。一旦管理层释放清晰指引,本地资金可能借助“估值反弹+政策交易”的机会短线入场,推动股价修复。

第三,作为板块龙头,阿里的表现往往会影响整个中国科技板块的情绪。只要财报传递出明确方向,京东、美团、快手乃至部分SaaS公司都有望受益于情绪外溢,估值弹性可能同步提升。

当然,也不能忽视外部风险:全球科技股情绪回落、国内价格竞争持续激烈,以及海外合规和地缘政治不确定性,都可能加剧短期波动。

在我看来,目前阿里的利润压力更多是策略性取舍,而不是基本面走弱。只要未来几个季度阿里云的收入结构有所改善、AI产品加速变现、即时零售亏损保持在可控范围内,阿里的估值依然有坚实支撑。

我认为,阿里中长期前景仍然积极,但策略上可以采用“分阶段验证”:在传统的电商收入之外,交易员应持续关注云业务和即时零售改善进度,同时避免被一次性财务波动左右,引发情绪性操作。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

铜价触底反弹:金银之外的潜力资产

随着供应紧张加剧,以及新能源和 AI 数据中心需求快速增长,铜价潜力日益凸显。金银多头集中,铜有望成为贵金属之外值得关注的结构性成长资产。

黄金何时站上5,000 美元?三大因素值得留意!

2026 年开局三周,黄金连续突破 4700、4800 美元,再创新高。市场关注:黄金何时冲击 5000?避险需求、制度不确定性和降息预期将成为关键推动力。

“高市交易”回归:日经指数短线上涨,关注债务风险!

高市交易回归提振日股短期上涨,但财政债务压力、日元波动及盈利兑现节奏仍是潜在风险,股市能否持续上涨仍待观察。

黄金展望:价格直指$4,700,警惕波动加剧!

黄金再创历史新高,地缘政治风险与美联储人事不确定性推升避险需求。短期金价最小阻力路径仍向上,但多头拥挤、TACO 风险与政策变数或放大波动。

谷歌市值突破 4 万亿美元:AI 战略与 Gemini 生态重塑未来

1月12日,谷歌市值突破4万亿美元。苹果合作Gemini、广告生态整合及云服务成本优势,凸显谷歌AI战略、生态护城河与长期增长潜力。

黄金展望:价格挑战$4,600,关注美国CPI与零售

黄金一度站上$4,600,刷新历史高点。地缘风险升温、美国非农疲软及央行购金支撑金价,本周关注美国CPI和零售销售,或引发黄金波动。