过去一周,黄金多头势头进一步增强,周一一度突破 $4,600,刷新历史高点。地缘政治紧张局势升级以及美国非农数据表现疲软,是推动黄金上涨的两大核心动力。但与此同时,彭博商品指数的年度调整,也提醒多头需保持警惕。

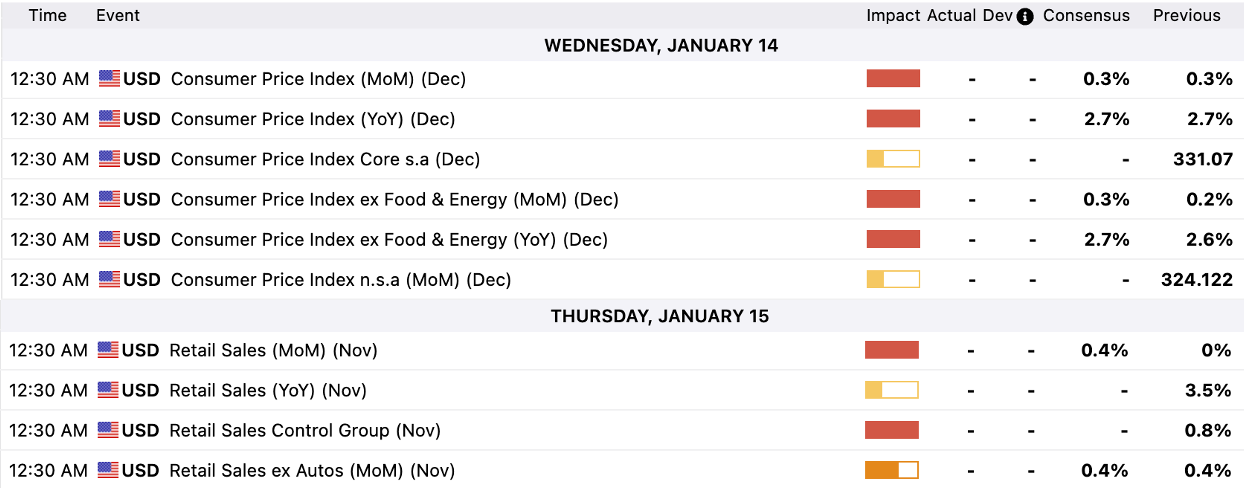

展望本周,12 月美国 CPI 和 11 月零售销售数据将成为市场焦点。这两项数据可能对黄金的短期走势产生显著影响,是判断下一轮行情方向的重要参考。

技术面观察:最小阻力路径向上,$4,600是关键水平

从 XAUUSD 日线图来看,黄金多头重新掌控节奏,上周先后突破 $4,400 和 $4,500 关口,累计上涨约 4.1%。动能延续到周一,盘中一度触及 $4,600,刷新历史高点。买盘快速上攻,表明短期技术面最小阻力路径仍指向上方。

若黄金能够稳稳收于 $4,600 之上,上行空间有望进一步打开,下一目标关注 $4,700 区域。反之,如果在 $4,600 遭遇阻力回落,下方的 12 月高点 $4,550 附近以及 $4,500 水平可能成为重要支撑区域,为多头提供喘息和重新组织的机会。

全球动荡加码,避险需求激增

地缘政治紧张持续升温,是推动黄金本轮上涨的核心动力。

市场密切关注委内瑞拉局势的同时,伊朗因物价上涨和货币贬值引发的社会动荡仍在延续。格陵兰岛部分政党明确反对美国相关提议,美欧间分歧进一步加大。俄乌冲突依旧悬而未决,而美国国内,多座城市爆发大规模示威游行,多重地缘风险导致避险资金加速流向黄金。

此外,围绕美联储与美国制度层面的不确定性也在升温。鲍威尔因联储大楼翻修问题被卷入刑事调查,加之最高法院推迟裁定特朗普关税是否合法,市场开始重新评估美联储以及核心制度的独立性,进一步放大了避险情绪。

这些因素相互叠加,正在逐步侵蚀市场对既有秩序的信心,而这恰恰构成了黄金持续受益的宏观土壤。

在“去美元化”趋势之下,全球央行对黄金的配置需求日渐强化。截至 2025 年 12 月,中国央行已连续 14 个月增持黄金;世界黄金协会数据显示,2025 年三季度全球央行净购金达到 219.85 吨。持续的官方部门买盘,为金价提供了稳固的中长期支撑。

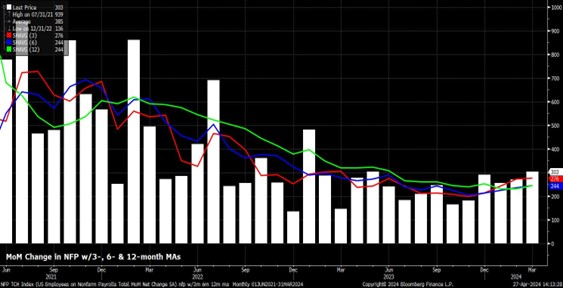

非农结构性走弱,降息只是时间问题

除了地缘局势和美国制度挑战带来的避险需求外,12 月美国就业数据走弱同样为黄金多头提供了重要支撑。

具体来看,12 月非农新增就业仅 5 万人,明显低于市场预期,建筑、零售和制造业岗位出现减少;但失业率却意外回落至 4.4%。在我看来,这份看似分化的数据并不矛盾,而是共同指向一个结论:美国劳动力市场尚未出现失速迹象,但增长动能持续降温。

这一结果迅速削弱了市场对美联储 1 月降息的押注,3 月降息预期也回落至 30% 附近。不过,非农所暴露出的结构性疲软,反而强化了年内仍存在两次降息空间的判断。

正是这种降息“虽迟但到”的环境,利好黄金多头。从历史经验看,美联储降息周期的中后期,即利率低位但仍有下行空间、经济尚未出现硬着陆风险,且政策不确定性持续累积,往往是金价表现的强势阶段。

被动卖盘窗口开启,黄金面临压力测试

尽管整体环境仍偏向利多,但一个短期的技术性压力因素仍值得警惕。

彭博商品指数(BCOM)的年度再平衡已启动,执行窗口从 1 月 8 日持续至 1 月 15 日,每个交易日约完成 20% 的调整。这意味着在短短数个交易日内,将有约 240 万盎司黄金面临被动卖出,短期内难免对金价形成技术性压制。

不过,这一再平衡窗口本身也提供了重要观察价值。若黄金能够在持续、可预期的机械性抛售下企稳,甚至走强,表明潜在需求依然强劲,近期上涨并非单纯由动量或情绪推动。

反之,若市场难以消化这部分资金流,短线仓位结构可能趋于脆弱,技术性回调风险也将上升。

关注美国通胀与消费指引

整体来看,在地缘风险升温、美国就业动能走弱以及全球央行持续增持的背景下,黄金的多头逻辑依然扎实,逢低布局仍是主流思路。

展望本周,除了持续跟踪地缘局势变化外,美国关键宏观数据同样值得留意,重点集中在澳东时间周三公布的 12 月 CPI 以及周四的 11 月零售销售。

市场目前预计,12 月核心 CPI 环比上升 0.3%、同比增速 2.7%,均略高于前值;零售销售环比增速则从前值的持平回升至 0.4%。这些数据本身或不足以改变美联储 1 月政策立场,但一旦与预期出现明显偏离,短线波动风险不容低估。

若核心 CPI 环比达到 0.3% 或以上,且零售销售大致符合预期,通胀粘性担忧可能重新升温,降息讨论被进一步推后,短线利好美元、对黄金形成压制。反之,若通胀环比低于 0.2%,同时零售销售接近零增长,则更有利于黄金延续偏强表现。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

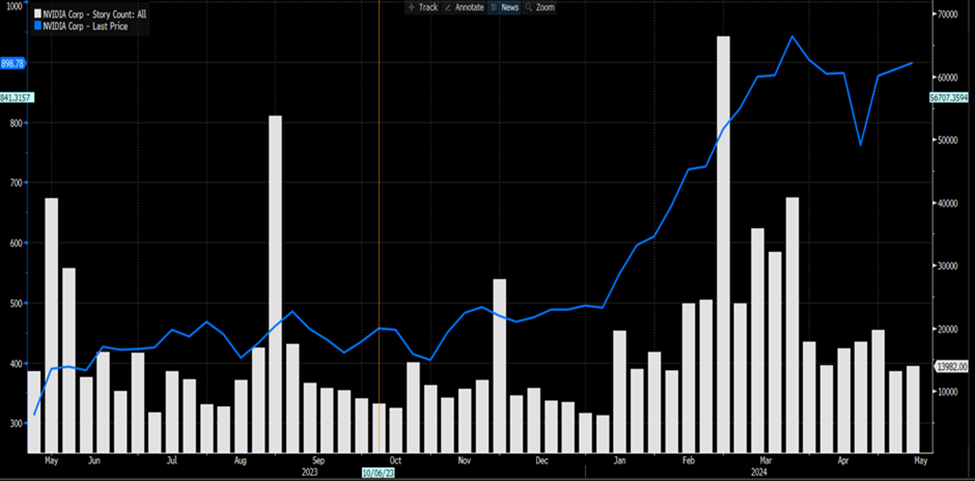

英伟达Q1 25财报 – 迎接新的增长阶段

英伟达再次大显身手,交出了一份强劲的财报,结果显然达到预期。

英伟达2025年第一季度财报预览 – 巨兽是否会苏醒?

英伟达将于5月22日市场收盘后不久(通常为 06:20 AEDT / 21:20 UK)发布财报。

鸽派的英央行,齐头并进的富时100指数

正如预期,英国央行货币政策委员会在 5 月政策会议结束时将银行利率维持在 5.25%,符合市场普遍预期,也符合英镑 OIS 曲线在会议前完全贴现的结果。保持不变意味着政策连续第六次保持不变,英央行利率目前处于去年 8 月以来全球金融危机后的高位。

HK50牛市爆发:上行动能还会持续多久?

4月中旬以来,HK50的上行走势引发了越来越多的市场关注。

关于参考利率,你需要知道的一切

LIBOR的替代已成为全球金融市场的重大转变,后GFC改革导致引入了一系列替代参考利率(ARRs)。通常,这些由各国货币当局管理的ARRs被视为免除银行信用风险的利率,虽然通常仅为隔夜利率,但仍然可以构建利率期限结构。本文探讨了引入的ARRs的范围、计算方式以及它们之间的区别。

假期期间的非农数据重要吗?几个角度来分析

在假期期间的5月3号晚间20:30会公布美国4月份的非农就业数据。