过去一周,黄金在高位整理后再度刷新历史纪录。地缘冲突持续发酵、特朗普威胁对欧洲国家征收关税,以及美联储主席人选悬而未决,共同构成近期黄金上涨的核心催化。

进入本周,市场关注点进一步聚焦于两大事件:其一,特朗普将在达沃斯世界经济论坛上的表态,可能重新塑造市场对地缘与贸易风险的定价;其二,美国最高法院即将就 Lisa Cook 案作出裁决,结果将直接影响市场对美联储独立性与未来政策路径的预期。这些因素都可能在短期内显著影响黄金仓位配置。

技术面观察:$4,700 为关键目标,但抛压并未消失

从 XAUUSD 日线结构来看,金价在首次有效突破 $4,600 后,并未快速拉升,而是在该区域附近展开多日高位震荡。这一走势反映出多空力量正在重新平衡,空头抛压逐步显现。上周五盘中,价格一度回落至 10 月高点 $4,550 附近。

然而本周一开盘后,金价跳空上行近 40 美元,盘中涨幅一度接近 1.8%,在 $4,690 再创历史新高。若动能延续,$4,700 将成为多头进一步打开上行空间前的首个关键参考位。

但需要注意的是,快速拉升已令多头仓位明显拥挤,RSI 指标进入超买区间。这意味着金价对任何边际利空都将更加敏感。若出现回调,$4,600 关口与 $4,550 区域预计将先后提供支撑。

格陵兰关税威胁:短期直接催化剂

推动黄金本轮突破的直接导火索,来自周末特朗普就格陵兰问题对欧洲国家发出的关税威胁。

特朗普表示,若欧洲国家不支持美国“接管格陵兰”,美国可能自 2 月 1 日起征收 10% 的初始关税,并在未来上调至 25%。这一表态被市场视为跨大西洋关系的重大不确定性来源,不仅加剧贸易摩擦,也提升了更广泛地缘冲突的尾部风险。

地缘紧张情绪升温的同时,市场对美国政府决策稳定性与美元信用的担忧加深,进一步强化了“做多黄金、做空美元”的避险交易逻辑。

美联储人事变动:被重新定价的风险因素

除地缘因素外,美联储内部的不确定性同样成为黄金的重要支撑。

在鲍威尔接受刑事调查的背景下,特朗普的最新表态被市场解读为哈赛特出任下一任美联储主席的概率下降,转而提高了沃什或贝莱德的里德尔被提名的预期。

同时,最高法院即将就联储理事库克一案作出裁决,也使市场对美联储独立性与政策连续性的定价出现波动。人事不确定性削弱了政策前瞻指引的可信度,促使部分资金转向黄金以对冲风险。

结构性看多,但警惕意外波动

总体而言,黄金再创新高,是地缘风险升级与美联储不确定性共同作用的结果。连同央行购金等长期利多,价格的最小阻力路径仍指向上方。但在多头仓位高度集中的背景下,任何政策缓和或风险降温信号,都可能引发阶段性回调。

在本周剩余的时间里,有两大风险值得留意。第一,特朗普将在达沃斯论坛中,就“竞争加剧世界中的合作”发表讲话,其关税政策、地缘干预主张等为核心看点。

就格陵兰岛问题,尽管白宫态度强硬而欧盟酝酿反制措施,但目前双方更像是增加谈判筹码而非采取实质性行动。如果 TACO时刻再次出现,特朗普论调软化,黄金的避险溢价可能快速回吐。

第二,1 月 22 日,美国最高法院将就特朗普罢免美联储理事库克的合法性作出审理,这被市场视为检验美联储独立性的重要节点。考虑到特朗普近期在关税、地缘和施压美联储等问题上的激进姿态,其诉求获得司法支持的概率有限。

与此同时,针对鲍威尔的调查法律基础薄弱,且主要央行普遍表达支持,市场正逐步将相关事件解读为政治施压而非制度性冲击。一旦库克保席,美联储独立性担忧有望降温,黄金或面临短期回调压力。

最后,COMEX 动态保证金制度的调整,可能在一定程度上抑制短期投机性多头,放大价格波动。相比于方向性押注,交易员应时刻做好仓位管理,谨防意外波动。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

日本央行会议手册——日元的地雷,但不会改变游戏规则

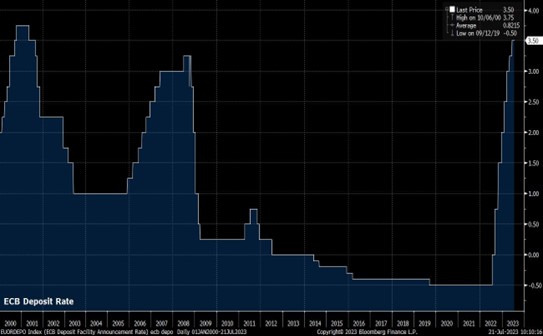

最近的媒体报道引发了人们的预期,即日本央行(BoJ)正在为摆脱非常规货币政策环境做好准备。这实际上意味着日本央行将其政策利率从-0.1%(负利率政策或NIRP)提高至0.0%。

交易员每周策略手册:记录是用来打破的

上周市场平静开局过后,周五美国交易时段看到风险重新活跃。美国ISM制造业指数疲软,仅为47.8,其中新订单和就业子组成部分尤为引人注目。与此同时,美联储成员 Lorie Logan 和 Chris Waller 的评论促使美国国债的强劲反弹,市场预期在2024年将进一步降息。

交易员思考 – 美联储理事Waller阐述了降息路径

美联储理事Waller打开了潘多拉盒子,加速了有关美联储降息的辩论,从而验证了市场对美联储将在整个2024年调整联邦基金利率的高度期望。

交易员一周前瞻:灵活应对我们的交易环境

当我们准备在新的交易周投入战斗时,我们翻看日历,看到重点事件包括美国核心PCE和欧元区通胀、新西兰央行会议、中国PMI以及众多美联储发言人 – 我们重新集结,评估交易环境的同时考虑每个数据发布前后可能出现的巨大波动,通过这些评估来制定我们的交易策略和计划。

英伟达效应:美国股票指数突破新高

英伟达效应席卷全球股市,并为那些看起来可能面临3-5%下跌的市场注入了新的活力。 EU Stoxx、GER40、JPN225以及美国大盘股,包括US30、US500和NAS100指数,都创下了新高。

值得交易员关注的五张图表

US2000 – 小盘股有望突破?