过去两周,由于节日期间市场流动性偏低,黄金价格波动明显加大。上周末,拉美地区地缘冲突突然升级,为多头提供了短期催化剂。同时,中长期多头逻辑依然稳固,抗通胀需求和美元信用对冲等继续支撑黄金。

展望本周,交易员需重点关注地缘局势的演变,以及即将发布的美国经济数据,包括 12 月ISM制造业和服务业PMI,以及非农就业报告。这些因素将共同影响黄金在2026年的开年走势。

技术面观察:黄金跳空高开,关注$4,400关口

节日期间,黄金走势波动明显。圣诞周价格快速上行,突破10月高点$4,381,并在$4,549创下历史新高,单周上涨约4.5%。不过,年末买盘动能未能延续。12月29日盘中最大回撤$250,完全回吐前一周涨幅,但全年仍以约65%的上涨收官2025年交易。

相较于重大的基本面更新,高波动更多源于节日期间流动性有限。随着交易员陆续回到交易台前,波动率或有效降低。

进入本周,黄金跳空高开。多头重新掌控局面,目前正测试关键心理关口$4,400。。价格在这一位置的反应,将很大程度决定上行动能能否延续。

若收盘稳守$4,400,上行空间将进一步打开,有望向$4,450甚至$4,500挑战。相反,若价格未能有效突破,单边上涨趋势难以延续。结合日线级别黄金价格已经出现明显顶背离信号,本周市场将有更大概率在 $4,300 到 $4,400 维持高位震荡格局。

避险需求升温,但时效有待观察

周末,美国对委内瑞拉实施突袭,且特朗普称马杜罗夫妇已被拘押并送往美国。此消息在短期内对全球市场产生明显冲击。地缘紧张、拉美安全风险以及对美国外交政策合理性和原油供应可能受扰的担忧,一度推高避险需求,黄金价格随之上扬。

然而,我认为这一事件本身对黄金价格的作用时间值得讨论。一方面,尽管美方强调委内瑞拉石油禁运仍在,但表示事件确认不再升级,原油的实际供应受损可能有限。除非油气基础设施出现实质性破坏,否则难以改变中期供需格局。对于原油供应可能大幅减少而引发的避险需求,或难以持续。

另一方面,历史经验显示,类似突发事件的市场反应往往短暂。例如,2025年6月22日,美国周末空袭伊朗,次周一开盘黄金仅微涨0.02%,当周收盘甚至下跌2.8%。

尽管这次美国突袭与之前的风险事件不能完全等同,但目前来看,只要加勒比海局势不进一步扩大,美委周末的摩擦对于避险需求的提振可能降温。

话虽如此,地缘风险的尾部效应仍不容忽视。地区冲突可能牵动中俄等国际关系,甚至对全球政治格局产生影响,这类不确定性仍可能为黄金提供支撑。

关注地缘发展及美国经济数据

总的来说,由于节日流动性偏低,黄金过去两周波动显著。委内瑞拉地缘冲突的爆发短期提振了避险需求,但作用时间可能有限。中长期来看,全球政治格局潜在变化、美联储降息以及央行购金等仍利好黄金多头,逢低买入受到交易员青睐。

展望本周,市场将持续关注地缘局势发展。澳东时间 1 月 6 日凌晨 2 点,联合国安理会将就本次美委事件召开紧急会议,重要经济体的表态可能可能对黄金构成波动。另外,如果美伊持续紧张,也可能推升黄金买盘。

除此之外,本周还有一系列重要的美国经济数据发布,包括12 月 PMI指数和一系列就业数据。其中,最受市场关注的就是 12 月美国非农就业报告,这是美国政府结束停摆以来首个正常月份数据。

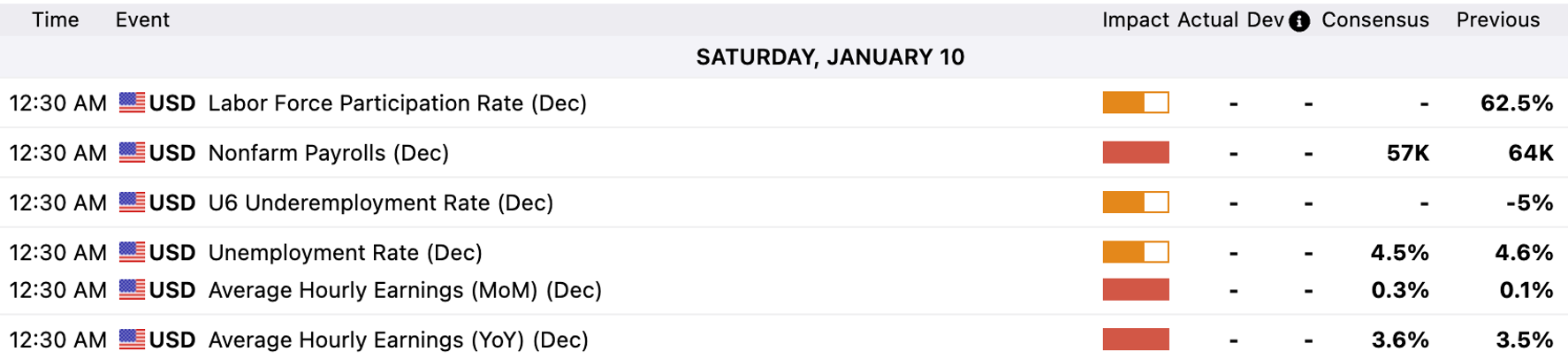

市场共识是新增就业 5.7万,低于前值 6.4 万,失业率小幅下降 0.1% 至 4.5%,而平均小时工资环比增长 0.3%。

如果数据显示就业坚挺,如新增就业 5-7 万,失业率录得 4.5%,或强化美联储下一步谨慎降息的态度,为黄金造成压力。相反,如果劳动力市场恶化,如新增就业 4 万左右,失业率维持在 4.6%,美联储可能思考把降息时间表提前,或小幅提振金价。

同时,可能的美联储主席候选人公布也可能对黄金构成冲击。在多重不确定因素交织下,相比于押注单边行情,交易员也需重视仓位管理。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

纳指暴涨12.5%:不要过于乐观

在经历了大幅抛售后,纳指迎来了十多年来最大单日涨幅。虽然美国关税政策的消息推动了反弹,但全球经济担忧和贸易紧张局势依然存在。本文将深入分析市场近期走势背后的因素,以及未来可能的走势。

日经指数反弹:短期修复而非趋势反转

自3月末大幅下挫后,日经指数周一出现反弹。尽管短期回升略微缓解市场情绪,但美国加税、全球经济放缓及日本经济脆弱性,仍令投资者忧虑。面对这些不确定因素,市场未来何去何从?

关税重锤砸下,好戏刚刚开场

4月4日,特朗普宣布了比市场预期更为强硬的对等关税措施,刺激避险情绪升温,风险资产遭遇普遍抛售。交易员当前最关心的两大问题是:下一步关税动态如何演变?跨资产的方向性走势能否持续?

对等关税来袭:三大情景解析!

4 月 3 日澳东时间凌晨 6 点(北京时间凌晨 3 点),白宫酝酿多时的对等关税即将生效。

十年期美国国债收益率:全球资本定价之锚

作为全球金融市场最重要的基准利率之一,10年期美国国债收益率不仅是美国政府融资成本的晴雨表,更是全球资产定价的锚定指标。截至2025年3月 25 日,该收益率在4.3%附近窄幅波动,其走势牵动着股票、外汇、大宗商品等市场的神经。本文将从发行机制、交易结构、影响因素及市场联动效应等多维度展开深度分析。

黄金不断创新高:挑战$3,100还差哪把“火”?

年初以来,黄金多头整体表现强劲,持续刷新历史新高。目前价格站稳$3,000 大关后,交易员面临的关键问题是:黄金短期是否有望冲击$3,100?有哪些潜在催化剂值得关注?