回顾2025年,黄金在全球资产市场中的表现极为突出。黄金价格屡创新高,超过50次刷新历史纪录,最大涨幅高达67%。纵向来看,这一表现创下1979年以来的新高;横向对比,则远超标普500和纳斯达克等全球主要股指。

更值得留意的是,在传统交易逻辑下,黄金通常与利率走势或风险资产呈负相关,但过去一年,黄金与美股出现了罕见的同步上涨。这一现象表明,市场对黄金的定价认知正在发生根本性变化。

临近年终,交易员最关心的问题是: 2025 年的多头动能是或否有望延续到 2026 年?未来有哪些潜在驱动因素支撑黄金,又有哪些风险可能限制其上行空间?

2025 年哪些因素在推高金价?

拆解2025年黄金上涨的原因,可以发现其背后并非单一动力,而是多重因素的叠加。

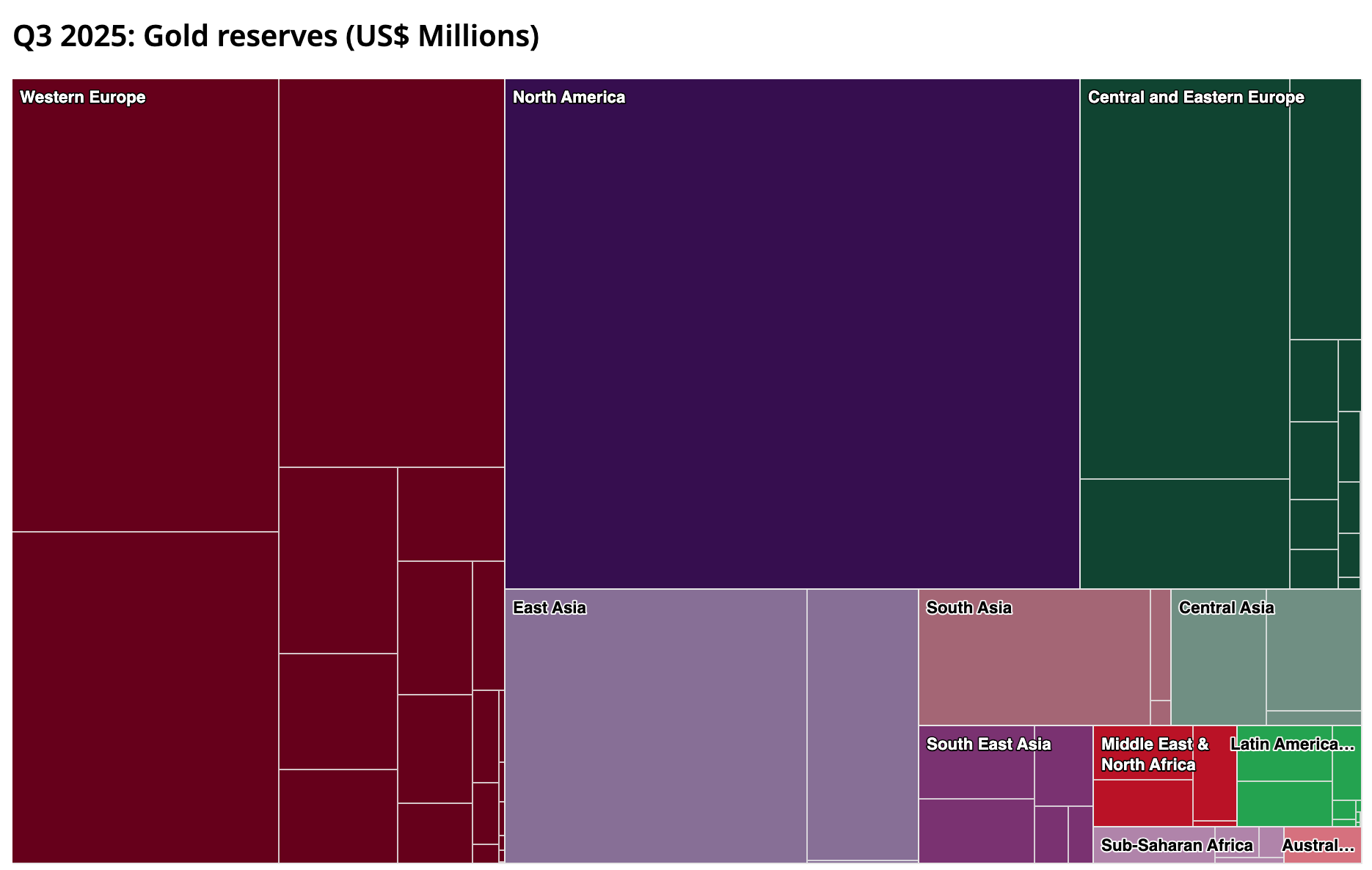

首先,央行购金是黄金维持高位的重要基础。全球各国央行连续多年保持黄金净买入,2025年前三季度净购量已达634吨,全年预计突破1200吨。中国央行连续13个月增持黄金,使其在外汇储备中的占比创历史新高。

更深层次的逻辑在于,全球货币体系正在经历结构性变革。美元信用恶化及美国财政压力加速各国储备多元化,而黄金因不受制裁影响、具备长期战略价值,成为核心选择。这类需求具有两个显著特征:周期不敏感、价格不敏感,从而抬高了黄金的长期估值中枢。

与此同时,利率下行预期与美元走弱降低了持有黄金的机会成本。2025年以来,市场不断计价美联储下一次降息,导致收益率曲线走低,美元疲软,利多以美元标价的无息资产黄金。降息引发的全球流动性改善,亦为金价提供额外支撑。

地缘政治与经济不确定性同样助推黄金上涨。一方面,俄乌、中东乃至东南亚等地区地缘风险持续存在,对金融体系、航运系统和供应链韧性等构成冲击。另一方面,全球经济持续放缓,市场不时出现美国经济衰退疑虑。再加上特朗普关税政策摇摆和美联储独立性威胁,经济前景和政策路径的不确定性放大了市场对系统性风险增加的担忧。这两点都提高了黄金作为避险资产的吸引力,推动金价长期维持高位。

另外,价格本身的强势也形成了良性循环。2025年全球黄金ETF累计流入约770亿美元,显示市场情绪与结构性变化对黄金行情的重要推动作用。其中,亚洲尤其是中国与印度的零售及机构投资者,对实物和ETF需求激增,推动资金宽度与深度同步扩张。上涨吸引更多资金流入ETF及其他投资工具,进一步推升金价。

因此,央行购金、地缘与经济不确定性带来的避险需求,以及ETF资金流入,为黄金提供了独立于利率和股市的支撑。而美元走弱和利率下降降低了持有成本,使资金在追求收益与避险的逻辑下,同时流入股票和黄金,造就罕见的同步上涨行情。

2026年黄金能否延续强势?

展望2026年,我认为金价仍具上行动力,但极端涨幅难以复制。美国经济是否出现衰退,或“例外主义”叙事是否重启,或成为决定黄金上行空间的关键变量。在此基础上,数据和事件更多影响短期交易节奏。

从策略角度看,与其追求精确价格,不如理解黄金在不同宏观情景下的角色。央行战略购金、实物需求和地缘避险仍构成中长期支撑,而美联储货币政策与实际利率走势则是左右黄金表现的核心变量。可大致分为三类情景:

- 基准情景:如果全球经济温和放缓,美联储延续降息周期,实际利率有望进一步下行。同时美元走弱,持有黄金的机会成本将下降,有利于多头行情。在这种环境下,黄金表现偏向“稳健型资产”,而非出现暴涨。

- 乐观情景:如果全球经济陷入“恶性循环”,如数据反映衰退警告、贸易摩擦升级、地缘风险激增等,尾部风险事件的爆发,可能引发避险需求集中释放,金价短期大幅上涨。尽管这类情景发生概率低,但潜在影响极大。届时,美联储和特朗普救市方案或被市场热议,潜在的财政利率双宽松也将助力黄金上行。

- 悲观情景:如果美国经济韧性超预期,“例外主义”叙事回归,中期选举前财政政策刺激明显,再通胀迹象出现,美联储可能被迫维持高利率,黄金价格承压回调。但这类回落更像估值修正,而非市场结构性崩塌。此外,股市剧烈波动可能带来额外风险:交易员若被迫平仓避险资产补充流动性,也会给黄金价格带来下行压力。

值得关注的是,除了央行、机构、散户交易员和实物买盘,新型买家如稳定币发行商Tether及部分企业财务部门也开始入场,进一步扩大了资金基础。即便面临潜在回调压力,黄金需求仍较稳固,其在全球资产配置中的战略地位依然坚固。

2026 年黄金交易:理性与灵活并行

展望 2026 年,黄金仍具多重上行动力:央行持续购金、美元与利率环境利好黄金、全球政治经济不确定性高企。这意味着,价格的最小阻力依然向上。

对于交易员来说,关键在于理解黄金的新角色,并根据不同宏观情景灵活布局。若全球经济温和放缓或出现经济下行,逢低买入仍是核心策略。若极端避险事件突发,则可适度加仓捕捉短期行情。而经济意外强劲或美元走强时,则需通过减仓或对冲降低潜在回调风险。黄金兑美元的短线波动、全球货币政策分歧带来的跨货币套利机会,以及ETF资金流向的变化,都是重要的操作参考。

此外,关注黄金产业链的机会同样关键。金价上升直接提升相关企业盈利水平,带来潜在交易机会。产业链的价格波动不仅提供投机空间,也有助于把握黄金市场的整体走势。

总的来看,2026 年的黄金市场要求投资者在理性分析基本面与宏观环境的基础上,灵活应对不同情景,把握短期机会,同时兼顾中长期配置价值。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

纳指暴涨12.5%:不要过于乐观

在经历了大幅抛售后,纳指迎来了十多年来最大单日涨幅。虽然美国关税政策的消息推动了反弹,但全球经济担忧和贸易紧张局势依然存在。本文将深入分析市场近期走势背后的因素,以及未来可能的走势。

日经指数反弹:短期修复而非趋势反转

自3月末大幅下挫后,日经指数周一出现反弹。尽管短期回升略微缓解市场情绪,但美国加税、全球经济放缓及日本经济脆弱性,仍令投资者忧虑。面对这些不确定因素,市场未来何去何从?

关税重锤砸下,好戏刚刚开场

4月4日,特朗普宣布了比市场预期更为强硬的对等关税措施,刺激避险情绪升温,风险资产遭遇普遍抛售。交易员当前最关心的两大问题是:下一步关税动态如何演变?跨资产的方向性走势能否持续?

对等关税来袭:三大情景解析!

4 月 3 日澳东时间凌晨 6 点(北京时间凌晨 3 点),白宫酝酿多时的对等关税即将生效。

十年期美国国债收益率:全球资本定价之锚

作为全球金融市场最重要的基准利率之一,10年期美国国债收益率不仅是美国政府融资成本的晴雨表,更是全球资产定价的锚定指标。截至2025年3月 25 日,该收益率在4.3%附近窄幅波动,其走势牵动着股票、外汇、大宗商品等市场的神经。本文将从发行机制、交易结构、影响因素及市场联动效应等多维度展开深度分析。

黄金不断创新高:挑战$3,100还差哪把“火”?

年初以来,黄金多头整体表现强劲,持续刷新历史新高。目前价格站稳$3,000 大关后,交易员面临的关键问题是:黄金短期是否有望冲击$3,100?有哪些潜在催化剂值得关注?